发表时间: 2024-11-02 17:02:03

作者: 炼化及石化下游产业网

浏览: 2581

乙烯是世界上产量最大的化学产品之一,乙烯工业是石油化工产业的核心,在国民经济中占有重要的地位。中国在2022年超越美国成为全球最大乙烯生产国,影响力和地位显著提升。伴随着我国乙烯产能不断扩张,行业竞争白热化,竞争压力主要集中于下游产品,以乙烯为原料的新材料应用蓬勃兴起,产业链加快向精细化、高端化方向发展。本文聚焦乙烯下游新材料领域的超高分子量聚乙烯(UHMWPE)产业,为布局化工新材料奠定良好基础。

2017年,“超级工程”港珠澳大桥主体工程全线贯通,吊装6000吨钢结构混凝土预制件的吊带材料就是UHMWPE制成的纤维新材料。UHMWPE纤维,与碳纤维、芳纶并称为三大高性能纤维,是目前世界上比强度和比模量最高的纤维材料,其比强度分别是高强碳纤维的2倍和钢材的14倍。UHMWPE具有许多优异性能,如耐磨性、耐冲击、自润滑、耐化学腐蚀及耐低温性能等,被称之为“神奇的塑料”,广泛应用在化工、采矿、新能源、医疗、体育等诸多领域。

新材料产业是国民经济发展的重要基础,加快培育和发展新材料产业,对于促进产业转型升级、保障重大工程实施、提升制造业核心竞争力具有重要战略意义。我国 2020 年 11 月 3 日颁布的《中共中央关于制定国民经济和社会发展第十四个五年规划和2035 年远景目标的建议》中,明确了新材料产业是未来发展战略性新兴产业。本文从国内外产能供应、市场及需求情况,对UHMWPE发展现状及趋势进行分析,并对中国UHMWPE产业发展提出相关建议。

1.UHMWPE产业发展现状

1.1 全球供应区域及企业相对集中

1957年,美国联合化学公司首先制备出UHMWPE粉料。1970年代后期荷兰DSM公司以粉末状UHMWPE为原料,采用冻胶纺丝及超倍拉伸技术,制取高强高模的聚乙烯纤维,并于1979年首次申请该纤维的生产专利,推动化学纤维工业进入新的阶段。随后美国联合公司购买该专利,并加以改进后,进一步提高高强高模聚乙烯纤维生产水平,于1988年实现了商业化生产。

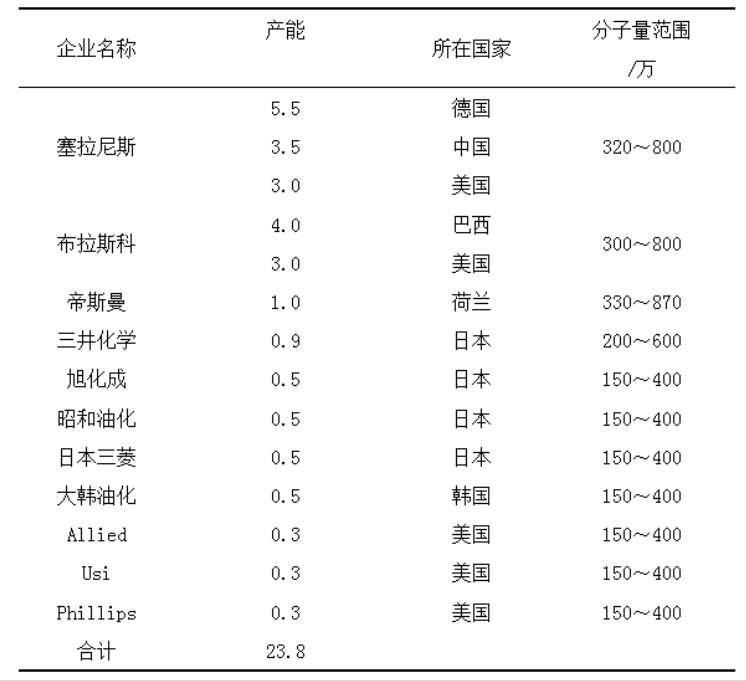

2023年,全球UHMWPE产能约41.4万吨/年, 主要分布在亚洲、美洲和欧洲,产能区域集中度高,亚洲产能24.0万吨/年,占全球产能57.9%;美洲产能10.9万吨/年,占比26.4%;欧洲产能6.5万吨/年,占比15.7%。除中国外的全球主要产能情况见表1。

表1 全球(除中国外)UHMWPE主要产能情况 万吨/年

塞拉尼斯是全球最大、产品体系最完整的UHMWPE制造商,公司成立于1918年,前身为美国纤维素和化学制造公司,公司总部位于美国得克萨斯州,设有德国奥伯豪森、美国得克萨斯州毕肖普,以及中国南京三大生产基地,产品辐射全球,应用涵盖医用外科植入物、过滤、电池、纤维、添加剂和膜等领域,向全球尤其是中国供应大量锂电池隔膜级UHMWPE产品。

布拉斯科成立于2002年,前身为美国Braskem公司,2011年,收购了陶氏化学,总部位于巴西圣保罗,是南美最大的热塑性树脂生产商和全球生物聚合物领导者,产品注重于美洲市场。2018 年该公司下属得克萨斯州拉波特生产工厂完成了UHMWPE生产,产品拥有卓越的机械性能,如高耐磨性、抗冲强度和低摩擦系数,覆盖多种多样的应用,如机械加工零件、纸浆和造纸行业、食品和饮料行业、多孔零件和过滤器、废水处理、化工、体育和休闲、纺织行业、汽车行业以及煤炭和采矿行业等。

帝斯曼成立于1902年,总部位于荷兰,主要生产纤维级产品,产品主要应用于医疗及纤维领域,其纤维产品用于海事、体育、可再生能源、航空货物网和集装箱以及工业绳索的应用。2020年6月,帝斯曼推出了UHMWPE的新产品组合Trosar,这种新产品提供了更高的强度和耐用性等性能,被绳索、渔网和水产养殖行业制造商广泛使用。

日本企业旭化成、昭和、三井化学等规模较小,产品主要供给食品加工和处理、电力、轨道车、钢铁、水泥、粮食、化工、电池、矿产和金属等行业,附加值较高。

1.2 我国产能主要集中于华东区域

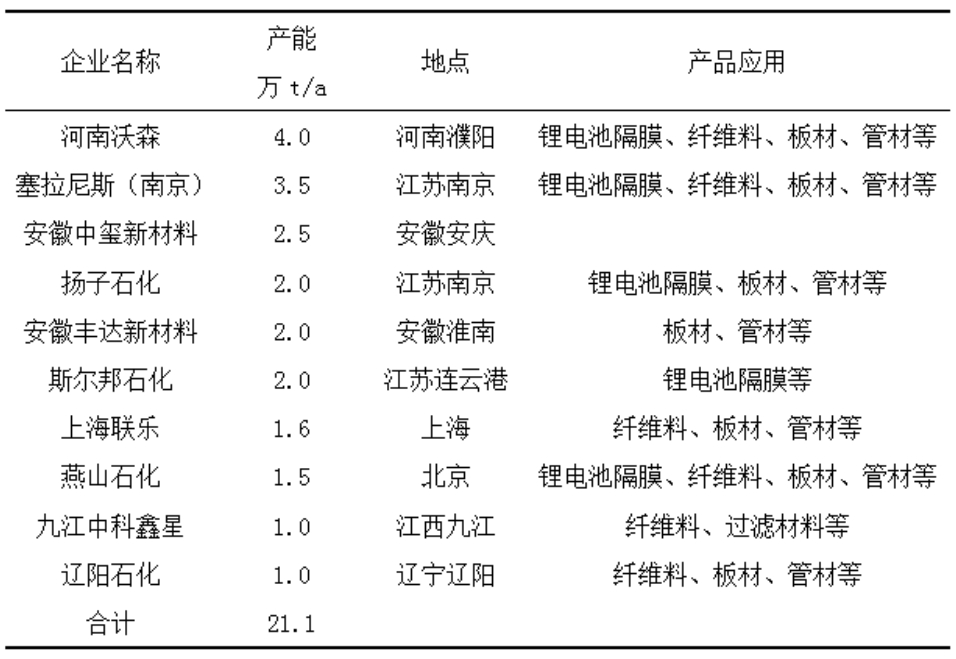

近年来国内企业逐渐实现技术突破,掌握了UHMWPE粉料生产技术,产能得到较快扩张。截至2023年,我国UHMWPE主要生产企业共10家,产能合计21.1万吨/年,其中华东区域产能为14.6万吨/年,占比69.0%,是国内最大的UHMWPE原料供应区域。中国主要产能情况见表2。

表2 我国UHMWPE主要产能情况 万吨/年

目前国产产品中,板材、管材料供应充足,2022年纤维料企业与下游纤维生产企业加强合作,供应能力与产品品质有较大提升。我国锂电池隔膜料具备生产能力的企业数量较少,同时部分产品品质与进口产品相比还存在差距,进口依赖度相对较高。我国能够生产锂电池隔膜料的企业仅有5家,分别为塞拉尼斯(南京)、扬子石化、河南沃森、斯尔邦石化和燕山石化。另有大庆石化具备生产能力但无专用装置生产。2022—2023年投产的斯尔邦石化新建项目和河南沃森扩建项目均具备生产锂电池隔膜料的能力,但锂电行业原材料多,产业链长,认证流程复杂,新增产能投入市场需要一定周期。2022年向我国湿法薄膜企业供应UHMWPE原料的企业仍仅有塞拉尼斯(国内外基地)、扬子石化和燕山石化。

2.市场及需求情况

UHMWPE在不同应用领域具有不同的分子量。在板材、棒材、异型材领域,分子量分布比较宽,通常在150万~1000万之间;工业管材领域,分子量在160万~400万区间;纤维领域,分子量在400万~600万之间;锂电池隔膜分子量通常在80万~200万之间;电池隔板及过滤领域分子量在300万~500万区间。

2.1 全球UHMWPE需求以医疗级产品为主,纤维次之

全球UHMWPE需求高速增长,2016—2023年年均复合增长率达9.3%。2023年,医疗及和假肢应用领域占据全球UHMWPE需求市场的主导地位,约为33.0%。2023年全球需求量约为37.6万吨,较2022年增加3.5万吨,增长的主要驱动因素来自于外科技术的进步及先进材料植入物的快速发展,促进了医用级UHMWPE使用量的大幅提升。UHMWPE纤维具有高耐磨性、高抗冲击性、特殊的柔韧性、高耐腐蚀性、自润滑性以及高耐气候性,能够广泛应用于制造头盔、高性能绳索、防切割手套等领域,2023年消费量约为9.4万吨,该产品预计将迎来第二高的增长率。此外,政府为执法人员提供更好个人防护装备的举措预计将有助于纤维市场的增长。其余板材、杆的制品消费量增速较慢,2023年合计消费量约13.9万吨。

2.2 我国UHMWPE需求以锂电池隔膜为主

我国2022年UHMWPE消费量约23万吨,与全球总消费量格局不同,我国将近半数用作生产锂电池隔膜。

在新能源汽车高速发展的背景下,自2020年起,我国UHMWPE在锂电池隔膜领域需求量逐年激增,并在2021开始成为我国消费量最大的领域。我国是全球最大的锂电池隔膜生产国,湿法隔膜出货量在全球占比超80%,其中约95%湿法隔膜采用UHMWPE作为原料。

板材、异型材与棒材等其他材料是我国UHMWPE第二大消费领域,2022年消费量约为6.5万吨。该类产品生产工艺相对简单、设备投资规模不大,因此生产厂家以中小企业为主,生产规模普遍较小,生产的制品主要应用在纺织、煤炭、化工和机械制造等传统工业领域。产品的生产和应用相对较为成熟,近年来消费量整体呈平稳增长态势且开始部分出口。

我国高性能UHMWPE纤维料一直处于供不应求的状态,2022年也有下游纤维企业规划向上游布局,自主生产UHMWPE纤维料,2022年消费量约为3.3万吨。

我国UHMWPE在工业管材领域消费量增速偏慢,由于UHMWPE分子量高、分子链高度缠结、熔体粘度高,导致UHMWPE管材的加工难度大,下游企业生产速度大大低于普通塑料管材制品的生产速度。主要应用在石油化工、煤炭、采矿、电力等重工业行业,2022年消费量超过2万吨。

我国UHMWPE还应用在滤材、薄膜及医用材料等其他领域,受限于技术,成本等原因,生产规模普遍较小,研发难度大,发展偏慢。我国年消费量在5000吨上下。

2022年我国部分UHMWPE企业扩产,供应能力提升,在下游需求快速增长的情况下,产量达到17.1万吨,进口量6.5万吨,出口量0.6万吨,表观消费量23万吨,自给率从2021年的70%上升到74.3%。主要是纤维料和中石化各公司锂电池隔膜料供应能力增强。2022年增加的进口量中,几乎全部为塞拉尼斯锂电池膈膜料。

3.UHMWPE行业发展分析

3.1 我国新增产能为未来全球供应端主要增量

全球UHMWPE还处在快速发展的阶段,长期来看,锂电池隔膜、医疗用料及纤维仍将是带动全球UHMWPE消费量增长的主要下游领域。

在过去几年里,UHMWPE在电池隔膜中越来越受欢迎。与传统的高密度聚乙烯(HDPE)、聚氯乙烯(PVC)、玻璃纤维和纤维素分离器相比,其更高的分子量预计将推动全球对UHMWPE的需求。新能源汽车等终端应用快速发展,促进锂电池隔膜出货量大幅提升。汽车行业对电池的需求不断增加,预计将为UHMWPE市场提供良好的增长机会。全球新能源汽车与储能电站目前处于快速发展阶段,预计未来三年增速约为11%。未来三年我国仍将保持全球最大锂离子电池隔膜生产国与出口国的地位,中国主要湿法隔膜生产企业均具有较大扩产计划以满足全球锂离子电池的需求增长。同时,我国湿法隔膜龙头企业纷纷加入海外建厂,将中游产业转移至上下游企业附近,实现海外产销一体化。

医疗用UHMWPE需求方面,近年来,置换手术呈上升趋势,尤其是在45岁至60岁的人群中,技术进步带来了更长寿命,医用级和假肢产品为UHMWPE制造商的成长和发展提供了充足的机会,开发优质产品是生产企业关注的重点领域。预计至2028年全球医疗用UHMWPE需求增速约为13%。

未来在高性能纤维领域,UHMWPE纤维、碳纤维和芳纶侧重于不同指标,性能仍互有优劣,相互竞争,预计增速在12%上下。在板材、棒材及异型材、工业管材等应用领域中,UHMWPE的需求预计将保持在9%~10%的稳定增长态势。整体来看,预计2023—2028年全球UHMWPE需求复合增长率约为12%,至2025年全球消费量将达47.1万吨,至2028年全球消费量达67.9万t。

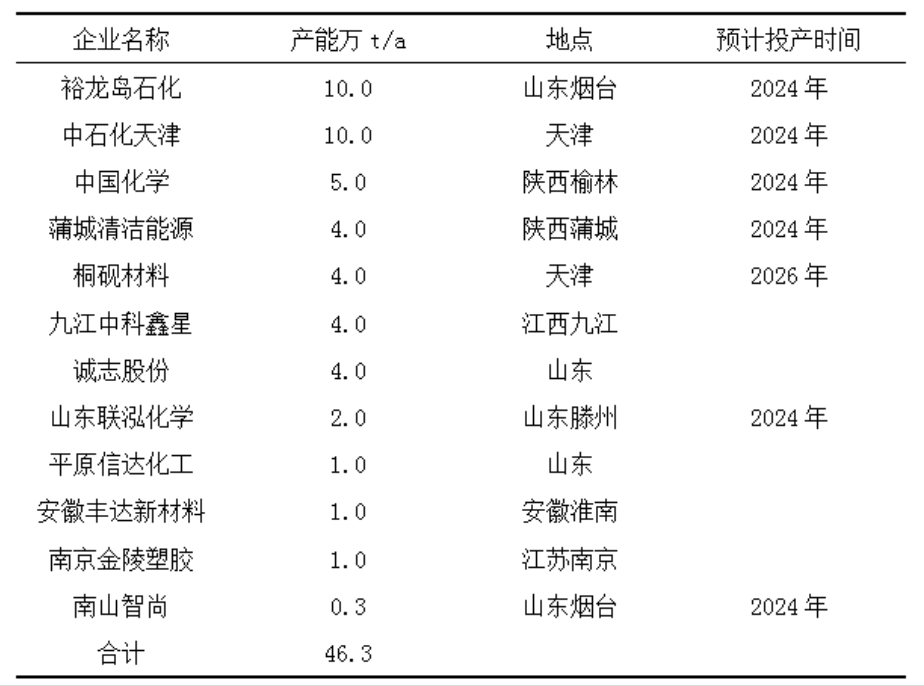

在全球消费量高速增长的背景下,国内外企业为抓住机遇,先后布局新建扩产项目,塞拉尼斯在美国有产能扩建布局,预计规划新增产能2万吨/年。行业新增产能主要集中在中国,未来几年预计新增产能46.3万吨/年,具体情况如表3。若目前规划产能全部落地投产,全球UHMWPE产能将达到89.65万吨/年,我国产能将达到67.4万吨/年。

表3 我国UHMWPE未来新增产能情况 万吨/年

3.2 产业链利润分配延续加工环节好于生产环节的情况

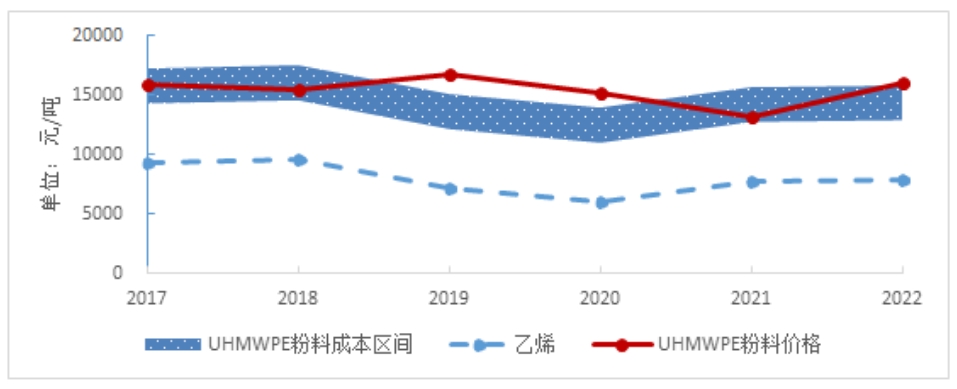

从价格走势来看,2017—2022年UHMWPE粉料市场均价呈现震荡下行。以UHMWPE纤维企业北京同益中新材料科技股份有限公司(以下简称“同益中”)的UHMWPE粉料采购价格为例,根据同益中招股说明书价格披露,其UHMWPE粉料采购价格从2017年的15870元/吨下降至2021年的13140元/吨,粉料价格整体在15000元/吨附近震荡。具体情况见图1。

图1 我国UHMEWPE粉料价格及成本分析

据业内人员评估,由于装备设计、装置规模等情况,UHMWPE粉料企业生产成本略有不同,除原料乙烯外的生产成本约为5000~8000元/吨。据此成本及乙烯价格计算,2019、2020年,UHMWPE粉料生产企业处于盈利状态,盈利水平1183~4614元/吨区间内,2017、2018、2021年,生产成本较高的UHMWPE粉料生产企业处于亏损状态,生产成本较低的企业盈利区间为398~1572元/吨。

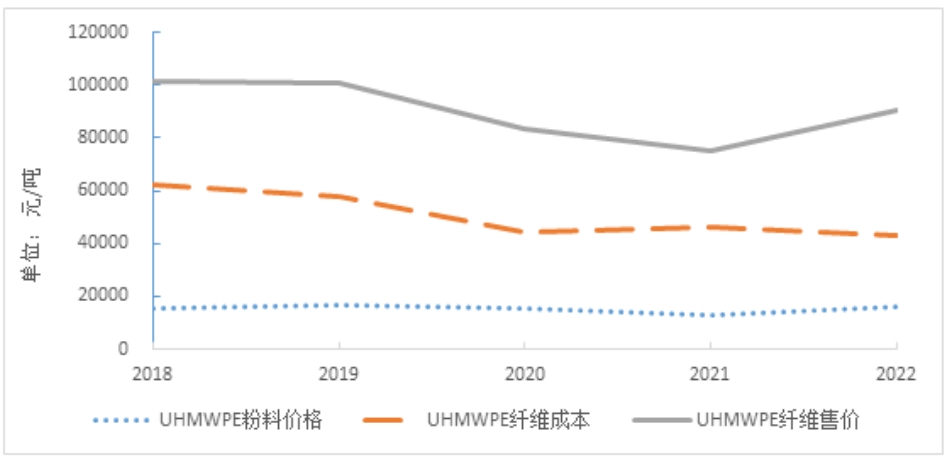

UHMWPE粉料由于分子量大、分子链之间的缠绕多,在熔融时呈凝胶弹性体,粘度大,流动性差,又由于临界剪切速率低,所以给加工带来了极大困难,故当前产业链内利润较为丰厚的环节为UHMWPE粉料加工环节。以UHMWPE纤维为例,根据同益中公司招股说明书价格披露,UHMWPE纤维的成本从2018年的62226元/吨下降至2021年的43379元/吨,粉料成本占纤维成本的30%左右。5年间UHMWPE纤维的平均售价约为90276元/吨,UHMWPE纤维产品利润水平较好。详见图2。

图2 我国UHMEWPE纤维价格及成本分析

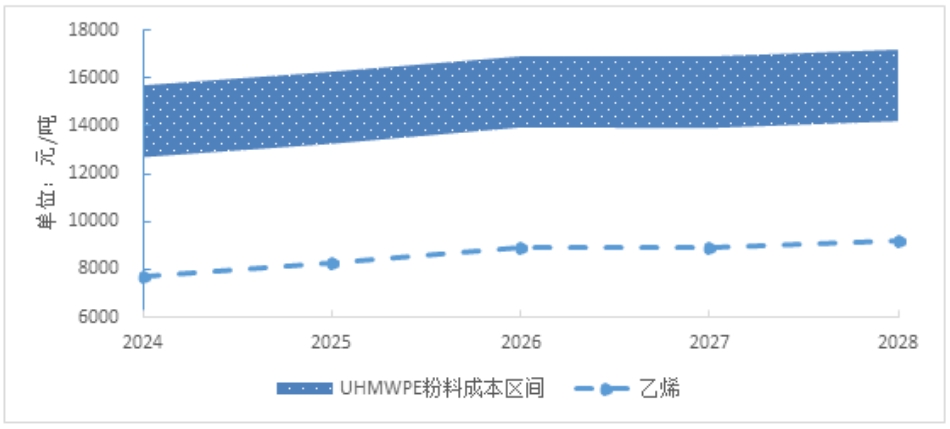

未来几年国内新增UHMWPE粉料产能46.3万吨/年,UHMWPE纤维新增产能5.1万吨/年,粉料生产企业或将面临短期供过于求的低价竞争局面,预计下游UHMWPE纤维生产企业将具有更大的采购议价权。未来5年,预计UHMWPE粉料成本在12698~17204元/吨区间内,详见图3。

图3 我国UHMEWPE粉料价格及成本预测

4.总结与建议

UHMWPE具有优异的材料特性,下游应用十分广泛,也是中国高端新材料的主要代表之一。随着产业规模增长,我国UHMWPE或将在短期内实现出口,特别是在东南亚市场制造业升级的大趋势下,对于高端新材料的消费需求在快速增长,或将在未来5年时间内缓解国内的供需矛盾。另外随着新能源领域的蓬勃发展以及国家对于“高精尖”领域产品实现自主化、国产化等政策鼓励下,下游企业对于国产“高品质”超高原料产品呼声急切,未来中国UHMWPE行业将会延续增长趋势,并加快技术革新步伐,对该行业发展建议如下。

1.加大关键技术攻关,降低能耗和成本。重点围绕反应催化剂、生产设备、加工处理手段等技术壁垒开展攻关和创新,破除加工条件严苛导致生产成本高企的困境,以技术进步推动我国UHMWPE行业能耗和成本的大幅降低。 2.鼓励以企业为主体、以产业链为纽带建立产业技术创新战略联盟。针对创新链条的薄弱环节,加强基础研究、应用技术研究和产业化的统筹衔接,助力实现产业集中化、规模化、效益化、绿色化动态发展,以技术创新帮助企业打开产业新局面。 3.生产企业联合大学等研究机构,形成“产、学、研、用”全面发展的格局,加强新材料产业高端人才规划与建设。UHMWPE行业规模快速增长,我国相关行业发展时间短、经验不足,缺乏大量资深有经验的生产人员。鼓励与企业联合办学历教育,形成紧密对接产业链、创新链的专业培养体系。坚持走出去与请进来相结合,培养一批产业发展领军人才。 4.进一步完善激励政策,督促企业自觉抓优化、上水平、促发展。合理引导产业有序发展,发挥引导和带动作用,推动新材料产业高质量发展。探索建立与技术发展阶段相适应的激励机制,把握好产业培育的时机与发展节奏,有序推动UHMWPE行业合理布局。