2018年随着烯烃新增产能投产、原油价格上行以及下游需求疲软,全球烯烃利润受到一定挤压,但仍处于较好水平。2019年尽管中低位油价将继续为烯烃产业发展带来成本优势,但从全球角度来看,供应层面,北美和中国以及中东新建产能大量释放;需求层面,受中美贸易摩擦升级等因素影响,经济增长放缓,对下游需求支撑减弱,供需两个层面均使烯烃利润继续下滑。国内方面,行业参与主体增多,低成本与高品质进口产品对中国市场的冲击仍在持续,同时环保政策密集落地,监管更加严苛,市场竞争更趋激烈。

一、 世界烯烃产业发展态势

1.产需齐增长,产能增速快于需求增速

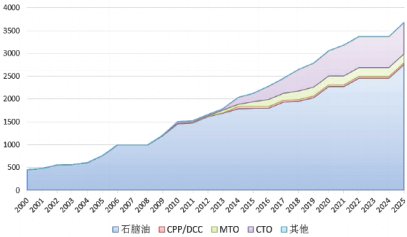

从生产格局来看,乙烯生产主要集中在亚洲、北美、中东和西欧,分别占到全球总产能的37% 、23%、19%和13%。2018年世界乙烯产能1.78亿吨,产量1.60亿吨,继续呈现亚洲为主、北美次之、中东和西欧随后的格局。丙烯生产主要集中在亚洲,约占到全球总产能的65%。2018年世界丙烯产能1.30亿吨,产量1.08亿吨,北美、中东和西欧合计仅占28.0%。未来,烯烃产能还将保持增长态势,乙烯新增产能主要集中在亚洲和北美(如图1所示),各增长800万吨左右,合计占到全球乙烯产能增量的80%,中东乙烯产能增速放缓,增量在

200万吨左右。预计到2021年全球乙烯产能将增至1.98亿吨。丙烯新增产能主要集中在亚洲(如图2所示),增量在1100万吨左右,占到全球总增量的73%,其中中国的丙烯新增产能超过了全球增量的一半,预计2021年全球丙烯产能将达到1.45亿吨。

图1 乙烯新增产能分布情况

数据来源:IHS,中国石油石化院整理

图2 丙烯新增产能分布情况

数据来源:IHS,中国石油石化院整理

从需求层面来看,聚烯烃是烯烃下游最大的衍生物,是需求的主要推动力。2018年世界乙烯消费量为1.60亿吨,其中聚乙烯约占总消费量的62.0%,其次是环氧乙烷/乙二醇,约占乙烯消费量的16%。预计2021年世界乙烯需求将达到1.79亿吨,2026年将达到2.09亿吨。2018年世界丙烯消费量为1.08亿吨,其中聚丙烯约占总消费量的67.6%,其次是环氧丙烷和丙烯腈。预计2021年世界丙烯需求将达到1.21亿吨,2026年将达到1.43亿吨。

从贸易情况来看,当量乙烯贸易量呈增长态势,2018年在2900万吨左右,由于乙烯单体的运输条件极为苛刻,运输费用高昂,乙烯贸易主要是以乙烯衍生物的形式进行。中东和北美是聚乙烯、乙二醇等乙烯衍生物的主要净出口地区,亚洲是乙烯衍生物的主要净进口地区。特别是中国,占到世界当量乙烯贸易量的80%。2018年丙烯贸易量在1000万吨左右,呈现平缓下降的趋势,这主要是因为丙烯及丙烯衍生物的贸易集中在亚洲,中国以外的亚洲地区是丙烯及丙烯衍生物的净出口地区,中国是净进口国。随着中国丙烯、聚丙烯等丙烯衍生物自给率的提高,世界丙烯及丙烯衍生物的贸易量减少。

2.集约化经营是石化行业发展的大趋势

烯烃工业布局进一步向大型化、基地化方向发展,产业集中度进一步提高。通过物料互供和公用工程共享,使资源得到充分优化配置和合理利用,从而降低运营成本,实现集约化经营。世界范围内,已建成的规模在百万吨以上的乙烯装置45套,最大单系列乙烯装置规模已达150万吨/年,包括博禄公司在阿联酋的一套装置和美国在德州近年投产的三套装置,主要采用乙烷为原料。

乙烯厂的规模也在不断提高,2009年台塑石化麦寮乙烯厂扩能后,乙烯产能达到293.5万吨,取代了长期居于首位的诺瓦化学在加拿大的若尔夫乙烯厂,跃居第一位。2014年埃克森美孚公司在新加坡裕廊岛的新建装置投产,产能增长到350万吨,又替代了台塑石化麦寮乙烯厂,2018年埃克森美孚公司在美国得克萨斯州Baytown的新建装置投产,产能增长到370万吨,又替代了其新加坡裕廊岛乙烯厂,跃居第一位,如表1所列。

各国的乙烯生产也是基地化布局。美国主要集中在墨西哥湾,乙烯产能约占美国乙烯总产能的95%,沙特主要集中在延布和朱拜勒工业园,约占总产能的70%,日本主要集中在东京湾地区,约占总产能的60%,新加坡全部在裕廊岛。中国主要集中在“两洲一湾”(长江三角洲、珠江三角洲和环渤海湾),约占55%。

表1 2018年世界十大乙烯生产厂

数据来源:Oil&Gas,中国石油石化院整理

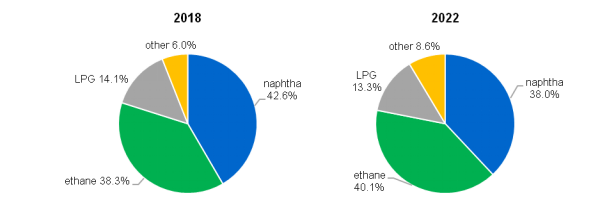

3.裂解原料与工艺路线进一步向多元化方向发展

裂解原料进一步向轻质化、多元化方向发展。20世纪80年代,以石脑油为裂解原料的乙烯产能比例约为70%,90年代随着中东石化工业的发展,以乙烷为原料的乙烯产能比例提高,到2000年,石脑油比例降至53%。近年来随着北美页岩气产量的快速增长,石脑油所占比重进一步下降,2018年石脑油比例降至42.6%,乙烷比例提升至38.3%,预计到2022年石脑油比例将进一步下降至38%,乙烷比例将进一步提高至40%,如图3所示。采用不同的原料,裂解产物分布有很大的不同,以乙烷为原料,乙烯收率高达80%左右,其他副产物收率很少。而以石脑油为原料,乙烯收率在35%左右,另外还会生成丙烯、丁烯、芳烃等副产物,种类丰富。因此原料结构的变化将对石化产品市场供应结构产生直接影响,继而对价格产生影响。

图3 世界乙烯原料结构

数据来源:IHS

从工艺路线来看,蒸汽裂解工艺仍是乙烯生产的主流工艺,约占乙烯总产能的96%。煤(甲醇)制乙烯从无到有,目前占2.7%左右。原油直接裂解制乙烯也实现了工业化,埃克森美孚在新加坡建成了首套装置,产能为100万吨/年。另外还有不到1%的乙烯产能来自于重油催化热裂解(DCC/CPP)和乙醇脱水等其他装置。还有一些技术,由于工程化问题或经济性问题尚未实现工业化。包括石脑油催化裂解制乙烯;以甲烷为原料,通过氧化偶联(OCM)法或一步法无氧制取乙烯;以天然气、煤或生物质为原料经由合成气通过费-托合成(直接法)制取乙烯等。

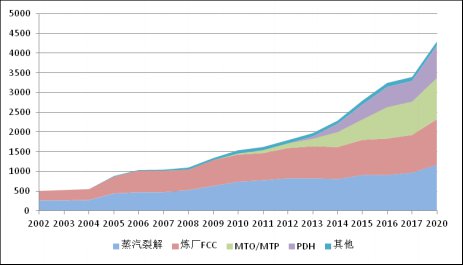

丙烯生产路线的多元化趋势比较明显。来自蒸汽裂解装置的丙烯比例由十年前的三分之二降至2018年的49%,来自催化裂化的比例由十年前的三分之一降至2018年的28%,来自传统路线的丙烯比重大幅下降,而来自专产丙烯装置的丙烯比例显著提高,其中丙烷脱氢占比为9%,煤(甲醇)制丙烯比例为3%,高苛刻度催化裂化占4%,还有7%来自于烯烃歧化等其他专产丙烯装置,如图4所示。未来来自专产丙烯装置的比例还将提升。

图4 丙烯各生产工艺占比情况

数据来源:IHS

二、我国烯烃产业发展态势

1.产能继续保持快速增长,来源更加多元化

中国烯烃工业起步于上世纪60年代,发展非常迅速。乙烯产能从2000年的442.2万吨增长到2018年的2532.5万吨,是仅次于美国的世界第二大乙烯生产国,占全球乙烯产能的14.2%。预计到“十三五”末,乙烯产能将超过3200万吨。从生产路线来看,非传统路线的乙烯占比从2010年的3%增长到2018年的18%,预计到2020年将有所下滑(如图5所示)。丙烯产能增长更快,从2002年的502万吨增长到2018年的3486万吨,来源也更多元化,其中来自于煤(甲醇)化工的产能超过了800万吨,来自于丙烷脱氢装置的产能约600万吨,非传统路线的产能占到了40%左右,预计到“十三五”丙烯产能达到4000万吨,非传统路线占比还将保持在40%左右(如图6所示)。

图5 我国乙烯产能现状和发展趋势

数据来源:中国石油石化院整理

图6 我国丙烯产能现状和发展趋势

数据来源:中国石油石化院整理

2.消费增速放缓,当量进口量仍较大

2018年,乙烯产量1845万t,当量消费量约为4450万t,消费增速同比放缓。但仍需进口大量的聚乙烯下游衍生物。其中进口聚乙烯1403万吨,进口乙二醇979万吨,进口苯乙烯291万吨。预计到2020年仍需进口2000多万吨的乙烯下游衍生物。丙烯产量2786万吨,当量消费量约为3614万吨,除进口300万吨左右的丙烯外,还需进口500多万吨的丙烯下游衍生物。预计到2020年仍需进口600万吨左右的丙烯及下游衍生物。

3.大型化、一体化、基地化格局初步形成

随着我国新建大型乙烯装置的投产以及对原有装置的改扩建,蒸汽裂解乙烯装置的平均规模不断提高,达到了64.7万t/a(不含停车未启装置),与2008年相比,提高了40%,且高于世界平均规模(59.5万吨/年)。其中单套规模达到80万t/a以上的装置有13套,与2008年相比,增加了9套。2015年国家发改委印发的《石化产业规划布局方案》从国家层面对今后一个时期的石化产业布局进行了总体部署,要求新建乙烯项目布局在大连长兴岛、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波、广东惠州、福建古雷七大石化产业基地,按照炼化一体化、装置大型化的要求建设,乙烯装置年生产能力达到100万吨以上。

4.裂解原料轻质化、优质化步伐加快

低油价下,石脑油生产烯烃具有更大的优化空间。炼化结构调整使更多的低成本优质原料进入乙烯裂解装置。还有一些项目计划采用乙烷、液化石油气为原料,如中国石油塔里木项目和长庆项目、浙江卫星石化、烟台万华等。近年来,各乙烯生产企业在强化油田轻烃、凝析油,炼厂轻烃等轻质优质原料的组织利用方面也有很大进步,占比呈逐年增长态势,2018年达到27.5%。

5.烯烃下游高端产品严重依赖进口

尽管我国烯烃产业取得了长足进展,乙烯等成套技术和装备基本实现自主,煤化工等技术也取得突破。但在高性能高分子材料领域自主技术依然匮乏,且技术拥有者又不对外转让。因此,下游高端聚烯烃、高性能橡胶等高端产品对外依存度居高不下。特别是高端聚烯烃产品,自给率不足40%。茂金属聚丙烯完全依赖进口,己烯共聚聚乙烯、辛烯共聚聚乙烯、乙烯-醋酸乙烯酯共聚物(EVA)、茂金属聚乙烯、超高分子量聚乙烯等高端聚乙烯进口量近600万吨,占聚乙烯总进口量的42.8%。

6.市场竞争主体多元化趋势更加显著

2005年以来,随着扬巴一体化、中海壳牌、中沙天津石化、福建联合石化、中韩石化等合资企业乙烯项目的投产,以及神华包头、中原乙烯和宁波禾元等多个煤(甲醇)制烯烃项目和天津渤化等丙烷脱氢项目的投产,目前我国烯烃市场已形成以央企、合资企业、煤(甲醇)制烯烃企业和丙烷脱氢企业及进口商为源头的供应格局。未来,随着浙江石化、恒力石化等民营企业,万华化学等地方企业,以及巴斯夫、埃克森美孚等外商独资乙烯项目的投产,国内烯烃下游产品市场将逐步形成煤化工企业、丙烷脱氢企业、民营石化企业、地方石化企业、外商独资企业与中国石油、中国石化、中国海油、中化集团等国有大型石化企业和进口产品多主体互动的市场格局,竞争更加激烈,对宏观政策、市场规范、标准体系等方面都将产生重要的影响。

三、不同烯烃生产路线成本比较

全球不同地区的烯烃生产成本差别非常大。中东乙烯生产成本不足200美元/吨,是全球最低的地区,这是由其资源禀赋决定。北美不仅具有原料成本优势—乙烯生产成本约300美元/吨,并且还拥有全球最先进的烯烃下游产品生产技术。亚洲和西欧的乙烯生产主要是采用石脑油为原料,竞争力直接与原油价格相关。即使在同一地区,不同原料路线的烯烃生产成本也很大,这在中国最为典型。

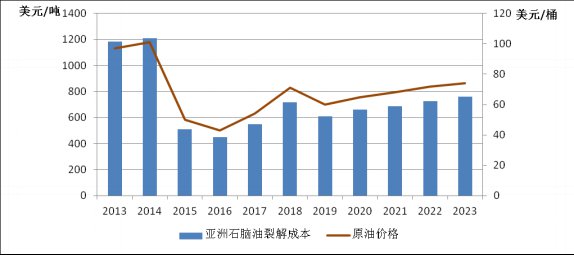

1.石脑油裂解制烯烃路线

原料成本是影响蒸汽裂解制乙烯生产成本的最主要因素,根据原料的不同,约占乙烯总成本的80%~90%。以石脑油为原料裂解制乙烯的生产成本直接与原油价格相关。2014年下半年以来原油价格始终处于中低位运行,平均价格在80美元/桶以下,这为石脑油裂解制烯烃企业带来了成本优势,2015~2018年亚洲石脑油裂解制乙烯成本在500~750美元/吨之间,如图7所示。中低位油价下,我国石脑油裂解装置开工率也一直保持在95%左右。根据OPEC、IEA及EIA等多家机构的最新预测数据,未来几年布伦特原油平均价格仍将保持80美元/桶以下,这对石脑油裂解制烯烃企业来说是利好,预计未来几年还将保持较好的竞争水平。

图7 石脑油裂解制乙烯成本现状及预测

数据来源:中国石油石化院整理

2.煤(甲醇)制烯烃路线

煤制烯烃主要包含煤制甲醇和甲醇制烯烃两个过程,一次性投资建设费用很高,成本主要由固定成本(包括折旧费和修理费等)和煤炭费用(原料和燃料)构成,分别占总成本的40%左右。投资费用对煤制烯烃成本波动的影响相对较小;我国煤制烯烃项目多以坑口煤为原料,价格在200元/吨左右,波动也不大,因此煤制烯烃的成本近年来变化不大,在750—820美元/吨。但在中低位油价下相对较高。

甲醇费用在甲醇制烯烃成本构成中占比75%以上,是影响生产成本的最主要因素。近年来甲醇价格除2016年价格走低、基本都在2300元/吨以上,原料成本居高不下,外购甲醇制烯烃成本超过了1200美元/吨,特别是在中低位油价的背景下,基本无盈利而言。因此近年来外购甲醇制烯烃装置开工率极低。

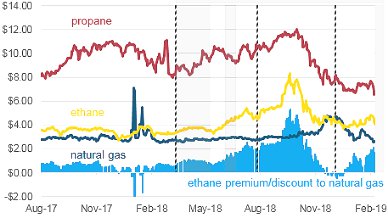

3.进口乙烷裂解制乙烯路线

乙烷裂解制乙烯与传统石脑油裂解制乙烯相比,具有工艺流程短、占地面积小,装置投资少、乙烯收率高等相对优势。但以进口乙烷为原料建设裂解制乙烯项目是一个系统工程,涉及乙烷采购、出口终端、远洋运输、到岸港口卸货、储存、运输等等多个环节,目前来看,在原料稳定获取和经济效益等方面仍存在诸多问题。此外,美国是世界唯一乙烷规模化出口国。乙烷来源的唯一性和供应链的不成熟导致中国进口乙烷裂解制乙烯项目有很大风险,而中美贸易争端的长期性和复杂性进一步加大了风险。

乙烷价格的波动和运输各环节费用的不确定性是影响进口乙烷裂解制乙烯项目经济性的关键因素。在美国乙烷供应宽松的情况下,美国乙烷价格表现出燃料价格属性,和天然气的价差不大。但受美国本土新建乙烷裂解装置投产以及乙烷产能不增的影响,乙烷供应趋紧,美国乙烷价格表现出较强的石化原料属性, 2018年与2017年相比,乙烷价格已经翻番,如图8所示。尽管今年以来,乙烷的价格有所回落,但随着新建乙烷裂解装置的陆续投产,美国乙烷价格将再次走强。此外,在当前船运市场环境下,美国乙烷运至中国东部沿海运费约90~120美元/吨,但未来同样存在涨价风险。因此进口乙烷裂解项目效益存在较大的不确定性。经美国IHS公司等多家机构测算,当原油价格超过80美元/桶时,相对石脑油裂解制乙烯装置,中国进口乙烷裂解制乙烯项目才具竞争力。

图8 美国乙烷、丙烷及天然气价格走势

数据来源:EIA

4.原油直接制化学品路线

原油直接生产化工产品路线最大的特点是省略了常减压蒸馏等炼油装置,使得工艺流程大为缩短。此外,在原料成本方面也具有较大的优势。最具代表性的技术是埃克森美孚技术和沙特阿美/沙特基础工业公司技术。值得注意的是,两家技术采用的原料都不是普通的原油,埃克森美孚采用的是API度在43左右的美国页岩油(致密油)、沙特阿美采用的是API度在34左右的沙特轻油。

埃克森美孚采用原油直接制化学品技术在新加坡裕廊岛建成了一套100万吨/年装置。主要工艺改进是在裂解炉对流段和辐射段之间加了一个闪蒸罐,原油(美国致密油)经过对流段预热后进入闪蒸罐,轻重组分分离,轻组分进入辐射段裂解,重组分被送至邻近的炼厂或直接销售。整体投资相对蒸汽裂解装置略有增加,但原油与石脑油价格走势呈正相关,且两者间差价比较平稳。在50美元/桶(365美元/吨)油价下,石脑油均价在480美元/吨上下震荡,原料平均价差在100美元/吨左右。原料价差使原油直接制烯烃的具有一定的成本优势。

沙特阿美/沙特基础工业公司工艺过程是原油(沙特轻油)直接进入加氢裂化装置,脱硫并将高沸点组分转化为低沸点组分;之后经过分离,轻组分进入蒸汽裂解装置,重组分进入沙特阿美自主研发的高苛刻渡催化裂化装置,最大化生产烯烃。该工艺的化工产品收率大幅提高,相比石脑油裂解装置吨油毛利提高100~200美元/吨,但投资要高很多,因此,总体来看烯烃生产成本与石脑油裂解成本相差不大。

5.丙烷脱氢制丙烯路线

现有PDH装置均采用高纯低硫丙烷为原料,丙烷纯度在97%以上,杂质气态硫体积分数100μL/L以下。我国湿性油田伴生气资源较匮乏,而石油炼制副产液化气硫含量较高,丙烷质量无法满足PDH工艺原料要求。因此,我国已建、在建和规划的PDH项目其原料来源主要依靠进口。项目的盈利能力主要受进口丙烷价格的影响。而进口丙烷价格与国际油价整体走势相同,2014年以来,随着油价暴跌,丙烷价格也相应走低。因此,在油价中低位运行下,PDH成本降低,利润在1000元/吨左右,但随着油价的上涨和丙烷相对供应趋紧,PDH项目盈利能力将下降。

四、提高我国烯烃产业竞争力的思考

1.国家层面

提高产业集中度。进一步完善产业布局,积极推动落实《石化产业规划布局方案》,加快七大产业基地建设,逐步形成国际领先水平石化产业基地。优化资源配置,加强烯烃下游产业链完整性建设与配套,高效利用副产物,降低公用工程、物流传输、安全环保和管理服务等成本,提升抗风险能力。

加大研发投入。建议在国家层面设立烯烃产业科技开发专项基金,加大投入力度,集中力量攻克下游高端产品“卡脖子”技术,有效提升自给率,降低风险。以差异化、高端化产品研发为目标,明确各方角色定位,逐步理顺“政产学研用”合作运行机制,形成强大合力,提高我国烯烃产业国际核心竞争力。

2.企业层面

对于新建项目,在选择路线时,必须考虑本土资源情况和获取海外相对优势资源的能力,用好国内和国际两种资源。同时以石脑油裂解路线作为基准,进行成本比较。这是因为产品的价格是由市场供需影响,而目前石脑油裂解路线仍是全球石化产品的主要来源,特别是中国化工市场的主要供应力量,因此化工产品的价格与石脑油、进一步说与原油价格关联。另外还要考虑技术门槛和技术成熟度情况以及企业资本能力。布局时首先要符合国家政策要求,尽量做到一体化、基地化。通过物料互供和公用工程共享,使资源得到充分优化配置和合理利用,从而降低运营成本,实现集约化经营。其次,不仅要综合考虑资源和市场优势,更要注重物流条件对竞争力影响的重要性。随着石化工业的发展,各区域市场趋向饱和,产品更多地要销往区外甚至海外。另外可考虑向有资源优势和市场优势的海外转移。在中东或北美布局天然气制甲醇项目或丙烷脱氢项目作为国内装置的原料,或者顺应“一带一路”倡议特别是中亚布局天然气制甲醇到烯烃项目,降低原料成本。在技术的选择上,尽量采用国际最先进的生产工艺及控制技术,必须重视环保、节能、减排、节水等环节,要突破一些制约行业绿色发展的技术瓶颈,以适应未来更为苛刻的环保要求。在下游产品方案设计上,要力求差异化、高端化。

对于现役装置,以效益最大化为目标,加快结构调整和升级改造。石脑油裂解为龙头的企业还要进行挖潜增效,原料要吃干榨净、副产品要最大价值利用,提高装置运行周期和平稳运行水平。煤(甲醇)化工、丙烷脱氢为龙头的企业还需不断完善技术和提升装置运行水平,细化原料加工路径、提高资源利用率、降低成本。同时,企业必须在环保工作上投入资金、时间和精力,确保三废排放和产品清洁化标准符合国家政策法规。另外要利用大数据、云计算等新一代信息技术,加快结构调整、提质增效的改革进程。利用物联网技术和监控技术加强信息管理服务,提高生产过程可控性以及合理计划排程。借助能源互联网和供给侧改革,精准对接全球消费市场需求,以全球市场为导向灵活调整下游产品结构提高供给质量与效益。

打开边界广泛合作。加强与下游企业合作,一方面,挖掘下游传统市场的需求潜力,创新需求,努力扩大市场。另一方面,把握需求变化,提升对汽车、轮胎、家电、医药、包装、纺织、建筑等市场应用终端的有效供给能力。加强与高校和科研机构合作,建设技术创新平台,吸引和调动社会科技资源,加强重大科学理论和应用基础研究,做好共性技术攻关和前瞻性、战略性技术储备,为重大关键技术的突破和工业化应用奠定基础,增强企业的核心竞争能力。加强与国际领先的国外石化企业合作,通过合作,引入新的投资运营模式、先进技术、产品开发和智能制造理念,学习先进管理经验,扩展业务组合、开拓海外市场。加强跨行业合作,帮助石化企业获取新行业、新市场的资源,实现产业结构升级、创新和产品推广,同时也促进行业之间的协同发展。

参考文献

[1]王红秋. 2019年全球化工业面临下行压力[J].中国石化,2019(2):34-36.

[2]Ethylene World Analysis. [R] USA:IHS CHEMICAL,December 2018.

[3]Steve Lewandowski. Global Ethylene with a Sprinkling of NAM[A] .WPC2019[C].San Antonio:IHS,19-22 March 2019

[4]EIA. Annual Energy Outlook 2019 with projections to 2050 [C]. January 24, 2019 .https://www.eia.gov/aeo

[5]ExxonMobil's and Aramco's direct crude-to-ethylene production technologies cut refining costs[J]. chemical week,JULY 11,2016:25.

[6] Chemical Week. Report: Aramco and SABIC invite bids for crude oil–to–chemicals project 8 [EB/OL]. [2018-07-01].

https://chemweek.com/CW/Document/89538/Report-Aramco-and-SABIC-invite-bids-for-crude-oiltochemicals-project?

connectPath=Search&searchSessionId=3a7f0294-9152-43fa-9522-a45d9e48 174f.

[7] Chemical Week. Aramco, CB&I, Chevron Lummus Global to commercialize thermal crude-to-chemicals process [EB/OL]. [2018-07-01].

https://chemweek.com/CW/Document/92945/Aramco-CBI-Chevron-Lummus-Global-to-commercialize-thermal-crude-to-chemicals-process?

connectPath=Search&searchSessionId=2d33ea4f-9640 -406c-b069-305498a2fb05.

[8]Chemical Week.Saudi Aramco licenses Siluria's natural gas–to–olefins technology [EB/OL]. [2018-06-13].

https://chemweek.com/CW/Document/96363/Saudi-Aramco-licenses-Silurias-natural-gastoolefins-technology-updated?

connectPath=Search&searchSessionId=c630ef3b-2949-404e-9c01-5e25e16c 6852.

[9] Chemical Week. Aramco, SABIC advance oil-to-chemicals plans with contractors [EB/OL]. [2018-08-06].

https://chemweek.com/CW/Document/97506/Aramco-SABIC-advance-oil-to-chemicals-plans-with-contractors?

connectPath=Search&searchSessionId=cf71529f-b132-43e6-821d-bcfd5b4bdac6.

[10] Nichols,L. Ethylene in evolution: 50 years of changing markets and economics[J]. Hydrocarbon Processing, 2013(4):27-30.

[11] 瞿国华.乙烯蒸汽裂解原料优化(二)[J].乙烯工业,2003,15(1):64-74

[12] Leena Koottungal.International survey of ethylene from steam crackers - 2015[J].oil&gas,2015,113(7):85-91.

[13] Ethylene.http://www.technip.com/en/our-business/onshore/ethylene.

[14]李振宇,王红秋,黄格省,等. 我国乙烯生产工艺现状与发展趋势分析[J].化工进展,2017,36(3): 767-773.

[15] 王子宗.乙烯、丙烯生产技术及经济分析[M].北京:中国石化出版社,2015:106~172

[16] Steve Lewandowski. Global Ethylene Less of the same —the constraint continues [C]// Houston,USA:WPC,23 March 2018:18.

[17] Walt Hart. Global NGLS: Jumping into China’s NGL feedstock pull [C]// Houston,USA:WPC,23 March 2018:7.

[18]王红秋,郑轶丹.我国乙烯工业强劲增势未改[J].中国石化.2019.(1):27-30.

[19]王红秋,乔明,等. 页岩气助推美国化工产业发展[J].国际石油经济,2014,22(5): 43-46+111.

[20]ExxonMobil's and Aramco's direct crude-to-ethylene production technologies cut refining costs[J]. chemical week,JULY 11,2016:25.

[21]何盛宝,王红秋. 中国进口乙烷裂解制乙烯项目前景分析[J].化工进展,2018,37(9): 3283-3287.

[22]王红秋.石化行业:全球化思维引领高质量发展[N].中国石化报.2019.5.14

[23]王红秋.国内丙烷脱氢项目市场前景并不乐观[J].中国石化,2014(6): 37-39